副業を始める人が増える中で、意外と見落とされがちなのが「税金」に関する知識です。会社にバレたくない、確定申告は必要かどうかわからない、住民税はどうなるのか――副業と税金に関する不安や疑問は多くの人が抱えています。

今回は「副業 税金」に関する基本的な考え方から、具体的な注意点までを丁寧に解説していきます。正しい知識を持つことで、損をせず、安心して副業に取り組むことができます。

副業で得た収入はすべて課税対象になるのか

副業で得た収入は基本的にすべて課税対象となります。アルバイト、フリマアプリ、ブログ収入、投資など、副業の形態にかかわらず、所得がある場合には税務署に申告する義務が生じる可能性があります。

ただし、年間20万円以下の所得であれば、確定申告が不要なケースもあります。この「20万円ルール」は給与所得者が副業をしている場合にのみ適用されます。自営業やフリーランスとして働いている方はこの限りではありません。

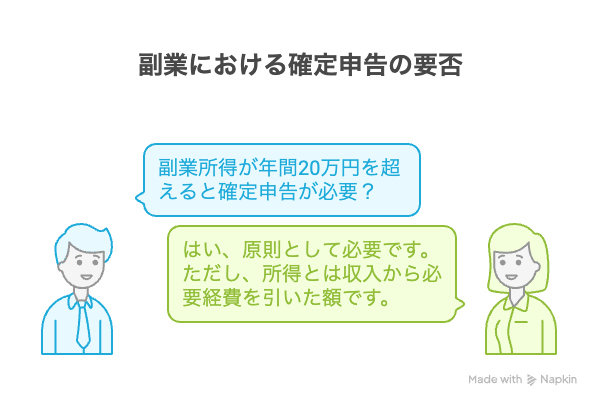

確定申告が必要になるケースとは

副業で得た所得が年間20万円を超えると、基本的には確定申告が必要になります。ここでいう「所得」とは、収入から必要経費を差し引いた金額のことを指します。

たとえば、ハンドメイド作品を販売して年間30万円の売上があった場合でも、材料費や発送費などで15万円かかったなら、所得は15万円となり、確定申告の対象にはなりません。

一方で、クラウドワークスやUber Eatsなどの報酬形式の副業では、源泉徴収されていないケースも多く、自分でしっかりと申告しなければなりません。

住民税で会社に副業がバレるリスクについて

副業が会社にバレる最も多い原因は「住民税」です。副業によって所得が増えると、その分住民税も増加します。通常、住民税は会社が給与から天引きする形で納付していますが、副業分まで会社で処理されると、不自然に税額が高くなり、経理担当者に気づかれることがあります。

これを避けたい場合は、確定申告時に住民税の納付方法を「自分で納付(普通徴収)」に設定することで、会社に通知が行かないようにすることが可能です。

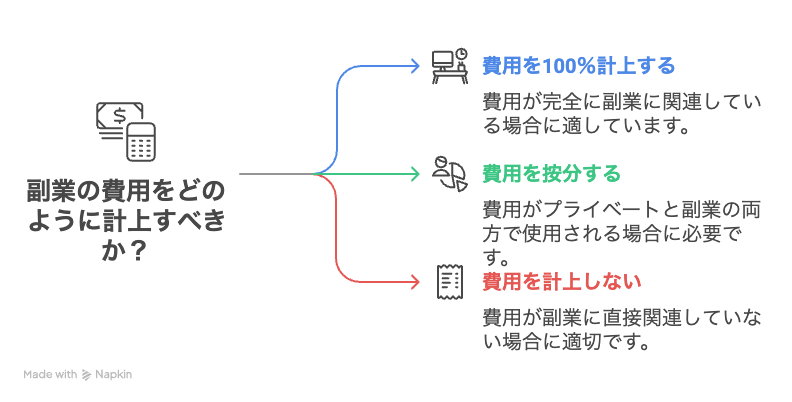

経費として計上できるものとは

副業にかかる費用は「必要経費」として計上することができます。たとえば、ブログであればサーバー代やドメイン代、パソコン購入費や書籍代などが該当します。

ただし、プライベートと兼用しているものについては、使用割合に応じて按分する必要があります。100%経費にできるわけではないため、日常的に記録をつけておくことが重要です。

領収書やレシートも大切な証拠になりますので、保管はしっかり行いましょう。

税務署から連絡が来たときの対応方法

万が一、税務署からお尋ねや呼び出しが来た場合でも、落ち着いて対応すれば問題ありません。収入や経費の記録をしっかりと残していれば、必要な説明ができます。

特にネット収入は、取引履歴や振込明細などがあれば証拠として活用できます。やましいことがなくても、記録が曖昧だと不要なトラブルを招く可能性があるため、日頃からの管理が大切です。

節税対策として青色申告を検討する

副業の所得が安定してきたら、節税対策として「青色申告」を検討するのも一つの手です。青色申告には、最大65万円の特別控除が受けられるメリットがあり、帳簿付けがしっかりできる人には非常に有効な制度です。

個人事業主として税務署に開業届を出す必要はありますが、副業でも申請は可能です。手間はかかりますが、その分節税効果も大きくなります。

まとめ 副業と税金はセットで考えるべき

副業をする上で、税金の知識は切っても切り離せないものです。無申告でトラブルになったり、会社にバレて立場が危うくなったりする前に、正しい知識を身につけておくことが重要です。

確定申告や経費管理、住民税の扱いなどをしっかり理解しておけば、安心して副業を続けることができます。副業の収入をしっかり守り、より良いライフスタイルを手に入れましょう。

コメント